Btw-aangifte voorbeeld; zo ziet dat eruit!

De afkorting btw betekent ‘belasting toegevoegde waarde’. Het is een afkorting voor de belasting die u betaalt over de gemaakte omzet. De meeste ondernemers moeten ieder kwartaal btw-aangifte doen bij de Belastingdienst. Niet het meest inspirerende klusje, maar helaas iets wat erbij hoort. Hoe zo’n btw-aangifte er uitziet en wat er allemaal bij komt kijken, leest u hier.

Het juiste btw-tarief

Als beginnende ondernemer is het cruciaal om te weten welk btw-tarief geldt voor de producten of diensten die u levert. Niet alleen voor de btw-aangifte, maar ook voor het opstellen van een investeringsplan of ondernemingsplan. In Nederland gelden 3 verschillende btw-tarieven:

- Het standaardtarief is 21%. Dit tarief geldt voor alle goederen en diensten die niet vrijgesteld zijn en die niet onder het 9%- of 0%-tarief vallen.

- Het verlaagde tarief van 9% geldt voor een beperkt aantal producten en diensten die worden gezien als basisbehoeften, zoals voedingsmiddelen en medicijnen. Maar ook goederen en diensten waarvan de overheid de verkoop wil stimuleren zoals kunst, boeken en sport, vallen onder dit tarief.

- Het 0%-tarief hanteert u voor goederen en diensten waarvoor een consument in een ander land btw betaalt. Dit geldt ook voor goederen die opgeslagen worden in een douane-entrepot of voor de levering en bevoorrading van vliegtuigen en schepen.

Overigens is het 0%-tarief iets anders dan vrijstelling van btw. Een vrijstelling van btw geldt voor specifieke werkzaamheden of beroepen. Zo hoeven medisch specialisten en leraren bijvoorbeeld geen btw af te dragen.

Formulier Aangifte Omzetbelasting

De daadwerkelijke btw-aangifte doet u met het formulier Aangifte Omzetbelasting. Bent u net gestart als ondernemer? Dan ontvangt u voor uw eerste aangifte bericht van de Belastingdienst met daarin uw inloggegevens voor de online omgeving van de Belastingdienst. Daarna gaat de Belastingdienst ervan uit dat u zelf bijhoudt wanneer u aangifte moet doen. Als u bent ingelogd, klikt u op het tijdvak waarover u aangifte wilt doen en vult u per rubriek in of u iets aan te geven hebt.

Rubriek 1: Prestaties binnenland

Hier vult u de omzet in die u in Nederland hebt gemaakt. Links vult u het bedrag in zonder btw en rechts het btw-bedrag. U vult hierbij de bedragen per btw-tarief in. Als de goederen of diensten die u levert allemaal onder het hoge tarief vallen, dan laat u 1b, 1c en 1e uiteraard leeg. Bij 1d wordt gevraagd naar privégebruik. Dit is van toepassing als u bedrijfsgoederen voor privégebruik heeft ingezet, zoals het privé rijden van een auto van de zaak.

Rubriek 2: Verleggingsregelingen binnenland

Bij het verleggen van de btw draagt de leverancier niet zelf de btw af aan de belastingdienst, maar verlegt hij/zij dit naar de afnemer. In plaats van het btw-bedrag vermeldt de leverancier dan ‘btw verlegd’ op de factuur. Als de btw naar u wordt verlegd, dan geeft u deze btw aan in rubriek 2. Dit kan bijvoorbeeld het geval zijn als u hoofdaannemer bent en de onderaannemer de btw naar u verlegt. Btw die u zelf verlegt naar een andere ondernemer vult u in bij rubriek 1e (leveringen/diensten belast met 0% of niet bij u belast).

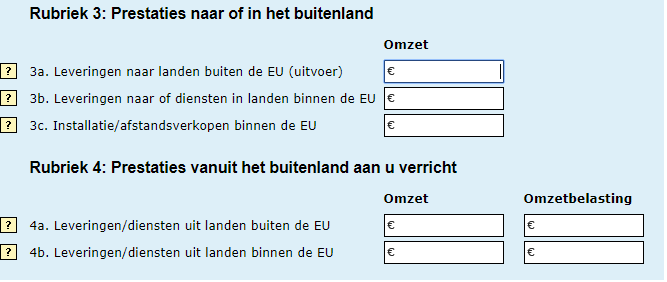

Rubriek 3: Prestaties naar of in het buitenland

U krijgt te maken met deze rubriek als u goederen of diensten levert aan ondernemers in het buitenland. Bij 3a vult u de omzet in over leveringen naar landen buiten de EU en bij 3b gaat het om leveringen binnen de EU, ook wel intracommunautaire leveringen genoemd.

Rubriek 4: Prestaties vanuit buitenland aan u verricht

Wanneer u goederen of diensten uit het buitenland inkoopt, dan bent u verplicht om de btw in Nederland aan te geven. Dit doet u onder rubriek 4. De leverancier brengt u geen buitenlandse btw in rekening.

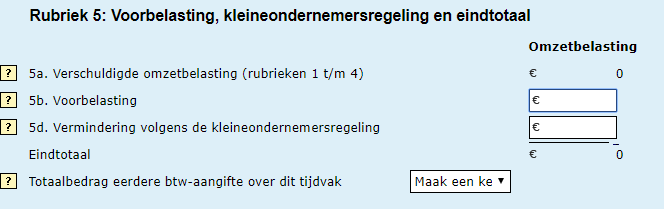

Rubriek 5: Voorbelasting, kleine ondernemersregeling en schatting

Als ondernemer kunt u de btw die u zelf heeft betaald over zakelijke goederen of diensten die u heeft ingekocht, aftrekken onder de noemer ‘voorbelasting’. Dit bedrag wordt in de eindberekening in mindering gebracht op de omzetbelasting die u moet betalen.

De Kleine Ondernemersregeling (KOR) is per 1 januari 2020 veranderd. U kunt nu kiezen voor een vrijstelling voor de btw als u in Nederland bent gevestigd en niet meer dan € 20.000 omzet in een kalenderjaar hebt.

Als u alle rubrieken heeft ingevuld dan berekent het aangifteprogramma automatisch wat u moet betalen of wat u terugkrijgt. Let op dat u het bedrag zelf op tijd moet overmaken aan de Belastingdienst. Krijgt u geld terug? Dan hoeft u niets te doen, de Belastingdienst maakt het bedrag zo snel mogelijk aan u over.

Heeft u vragen naar aanleiding van dit artikel? Of wilt u graag een bedrijfsplan laten schrijven waarbij rekening gehouden wordt met de invloed van belastingen op de liquiditeit van uw onderneming? Neem dan gerust contact met ons op. Wij helpen u graag verder.

Welke BTW-tarieven zijn er?

In Nederland zijn er drie BTW-tarieven. Het standaardtarief is 21%. Het verlaagde tarief van 9% geldt voor een beperkt aantal producten en diensten die worden gezien als basisbehoeften, maar ook goederen en diensten waarvan de overheid de verkoop wil stimuleren. Het 0%-tarief hanteert u voor goederen en diensten waarvoor een consument in een ander land btw betaalt. Overigens is het 0%-tarief iets anders dan vrijstelling van btw. Een vrijstelling van btw geldt voor specifieke werkzaamheden of beroepen.

Wat verstaat de Belastingdienst onder voorbelasting?

Als ondernemer kunt u de btw die u zelf heeft betaald over zakelijke goederen of diensten die u heeft ingekocht, aftrekken onder de noemer ‘voorbelasting’. Dit bedrag wordt in de eindberekening in mindering gebracht op de omzetbelasting die u moet betalen.

Wat houdt de Kleine Ondernemersregeling in?

De kleineondernemersregeling (KOR) is per 1 januari 2020 veranderd. U kunt nu kiezen voor een vrijstelling voor de btw als u in Nederland bent gevestigd en niet meer dan € 20.000 omzet in een kalenderjaar hebt.